Existen personas con un fino y desarrollado sentido no solo del análisis, si no de la elaboración de un resumen, son capaces de condensar una buena cantidad de palabras en unas cuantas, para www.aportacionesfiscales.com resulta genial contar con el apoyo y colaboración del CP Enrique Corona quien sin duda alguna goza de esas capacidades. Para muestra nos permitimos poner a su disposición algunas imágenes de colección, dicho sin tanto choro y es que no es lo mismo leer lo siguiente;

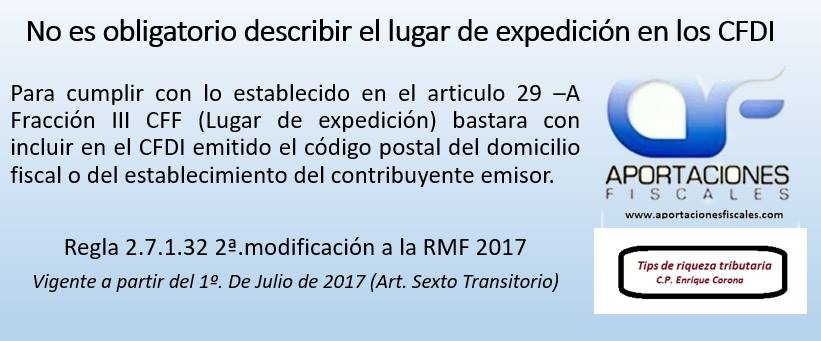

Requisitos en la expedición de CFDI

2.7.1.32. Para los efectos del artículo 29-A, fracciones I, III y VII, inciso c) del CFF, los contribuyentes podrán incorporar en los CFDI que expidan, los requisitos correspondientes, conforme a lo siguiente:

I. El lugar de expedición, se cumplirá señalando el código postal del domicilio fiscal o domicilio del local o establecimiento conforme al catálogo de códigos postales que señala el Anexo 20.

II. Forma en que se realizó el pago, se señalará conforme al catálogo de formas de pago que señala el Anexo 20, con la opción de indicar la clave 99 “Por definir” en el caso de no haberse recibido el pago de la contraprestación, siempre que una vez que se reciba el pago o pagos se emita por cada uno de ellos un CFDI al que se le incorpore el “Complemento para recepción de pagos” a que se refiere la regla 2.7.1.35.

La facilidad prevista en esta fracción no será aplicable en los casos siguientes:

a) En las operaciones a que se refiere la regla 3.3.1.37.

b) Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el CFDI o haya sido pagada antes de la expedición del mismo.

Tratándose de los supuestos previstos en los incisos antes señalados, los contribuyentes deberán consignar en el CFDI la clave correspondiente a la forma de pago, de conformidad con el catálogo “Forma Pago” que señala el Anexo 20.

CFF 29-A, RMF 2017 2.7.1.35., 3.3.1.37.

A verlo condensado en la siguiente imagen;

Otro ejemplo lo podemos ver en lo siguiente;